Inflação: entenda e proteja seu dinheiro

A inflação é um fenômeno econômico que afeta diretamente o valor do dinheiro e, consequentemente, o poder de compra de cada indivíduo. Compreender a inflação é essencial para qualquer pessoa que deseja preservar e aumentar seu patrimônio ao longo do tempo. Neste artigo, abordaremos de forma clara e objetiva tudo o que você precisa saber sobre esse indicador: o que é, como ela impacta suas finanças e estratégias para proteger seus investimentos contra essa erosão monetária. Convidamos você a ler nosso post para se equipar com o conhecimento necessário para tomar decisões financeiras mais informadas e seguras.

Vamos começar assim, entenda de vez! A inflação em uma analogia.

Imagine que você está em um parque de diversões com um número limitado de ingressos para os brinquedos. Esses ingressos são como o dinheiro na economia. Se de repente o parque decide dar mais ingressos para todo mundo, você ficaria feliz no início, certo? Mas aí vem o problema: não há brinquedos adicionais para acompanhar o aumento de ingressos. O que acontece? Todo mundo quer ir nos mesmos brinquedos populares, então as filas ficam mais longas e o parque pode até começar a cobrar mais ingressos por brinquedo devido à alta demanda.

Isso é semelhante à inflação. Quando há mais dinheiro circulando na economia do que bens e serviços disponíveis, os preços começam a subir porque há mais dinheiro competindo pelos mesmos produtos. Assim como no parque, onde mais ingressos não significam mais diversão se não houver brinquedos suficientes, na economia, mais dinheiro não significa mais valor se não houver bens suficientes. E assim como você precisaria de mais ingressos para aproveitar os brinquedos, com a inflação, você precisa de mais dinheiro para comprar as mesmas coisas de antes. É por isso que manter a inflação sob controle é tão importante para a saúde da economia.

A inflação

Inflação é um termo econômico que descreve o aumento geral e contínuo dos preços dos produtos e serviços em uma economia ao longo do tempo. Quando o nível geral de preços sobe, com cada unidade de moeda comprando menos bens e serviços, isso significa que há inflação. Isso reduz o poder de compra da moeda, ou seja, a inflação resulta na diminuição do valor real do dinheiro.

Agora, vamos entender por que a inflação ocorre. Existem várias causas, mas as principais incluem:

Demanda

- Ocorre quando a demanda por bens e serviços é maior do que a oferta. Se muitas pessoas querem comprar algo que não está facilmente disponível, o preço daquele produto ou serviço tende a subir.

Custo

- Acontece quando o custo de produção dos bens e serviços aumenta. Isso pode ser devido ao aumento dos preços das matérias-primas, salários ou custos de energia. Os produtores então repassam esses custos para os consumidores na forma de preços mais altos.

Monetária

- Surge quando há um aumento na oferta de dinheiro no mercado sem um correspondente aumento na produção de bens e serviços. Isso pode desvalorizar a moeda e levar a preços mais altos.

Expectativas de Inflação

- Se as pessoas esperam que os preços subam no futuro, elas tendem a gastar mais agora, antes que os preços aumentem. Isso pode aumentar a demanda e, consequentemente, os preços.

Fatores Externos

- Como mudanças nos preços internacionais de commodities ou políticas fiscais e monetárias.

A inflação é medida por índices de preços, que acompanham a variação de preços de um conjunto de produtos e serviços ao longo do tempo. No Brasil, o Índice Nacional de Preços ao Consumidor Amplo (IPCA) é um dos principais indicadores utilizados para medir a inflação.

Controlar a inflação é crucial para a saúde econômica de um país, pois altas taxas de inflação podem levar à instabilidade econômica. Bancos centrais, como o Banco Central do Brasil, utilizam políticas monetárias, como a alteração das taxas de juros, para tentar controlar a inflação.

Entender a inflação é fundamental para investidores e consumidores, pois ela afeta diretamente o custo de vida e o retorno dos investimentos. Por isso, é importante estar sempre atento às variações da inflação e às políticas econômicas que podem influenciá-la.

Deflação: o inverso da inflação

Deflação é o oposto da inflação: enquanto a inflação é o aumento contínuo dos preços, a deflação é a queda generalizada e contínua dos preços de produtos e serviços em uma economia, durante um período considerável.

Aqui estão alguns pontos importantes sobre a deflação:

- Generalização: Para ser considerada deflação, a queda de preços deve afetar uma ampla gama de produtos e serviços, não apenas alguns segmentos isolados.

- Continuidade: A deflação não é um evento pontual; ela precisa ocorrer de forma consistente ao longo do tempo para ser caracterizada como tal.

- Causas: Pode ser causada por diversos fatores, como uma oferta de produtos e serviços maior que a demanda, redução do volume de dinheiro em circulação, ou uma desaceleração econômica que leva a uma redução na procura de bens e serviços.

- Consequências: Embora possa parecer positiva à primeira vista, a deflação pode levar a uma espiral negativa na economia, com redução do consumo, investimentos, e potencialmente levar a uma recessão.

A deflação é medida por índices de preços, semelhante à inflação, e é um indicador importante da saúde econômica de um país. Políticas monetárias e fiscais podem ser utilizadas para combater a deflação e tentar manter a estabilidade econômica.

Como a inflação afeta meus investimentos?

A inflação pode ter um impacto significativo nos seus investimentos, afetando tanto o valor real do seu dinheiro quanto o retorno dos seus investimentos. Aqui estão algumas maneiras de como a inflação pode afetar seus investimentos:

Redução do Poder de Compra

- A inflação reduz o poder de compra do dinheiro ao longo do tempo. Isso significa que, se os seus investimentos não estiverem crescendo a uma taxa igual ou superior à taxa de inflação, você está perdendo poder aquisitivo.

Impacto nos Rendimentos de Renda Fixa

- Investimentos de renda fixa, como títulos do governo ou CDBs, podem ser afetados negativamente pela inflação. Se a taxa de retorno desses investimentos for menor que a taxa de inflação, o valor real do retorno será negativo.

Influência nas Taxas de Juros

- Quando a inflação está alta, o Banco Central pode aumentar as taxas de juros para controlá-la. Isso pode levar a um aumento nos rendimentos de novos investimentos de renda fixa, mas também pode diminuir o preço dos títulos de renda fixa existentes, já que eles pagam uma taxa de juros mais baixa comparada aos novos títulos emitidos.

Proteção com Ativos Reais

- Investimentos em ativos reais, como imóveis ou commodities, podem oferecer alguma proteção contra a inflação. Esses ativos tendem a manter ou aumentar seu valor quando os preços sobem.

Ajustes na Estratégia de Investimento

- É importante ajustar sua estratégia de investimento para levar em conta a inflação. Isso pode incluir a diversificação dos seus investimentos e a escolha de ativos que tendem a se beneficiar da inflação ou que são menos afetados por ela.

Saber como a inflação afeta os investimentos é crucial para proteger e fazer crescer seu patrimônio no longo prazo. É recomendável buscar investimentos que tenham um retorno esperado acima da inflação para garantir que seu poder de compra seja preservado ou aumentado.

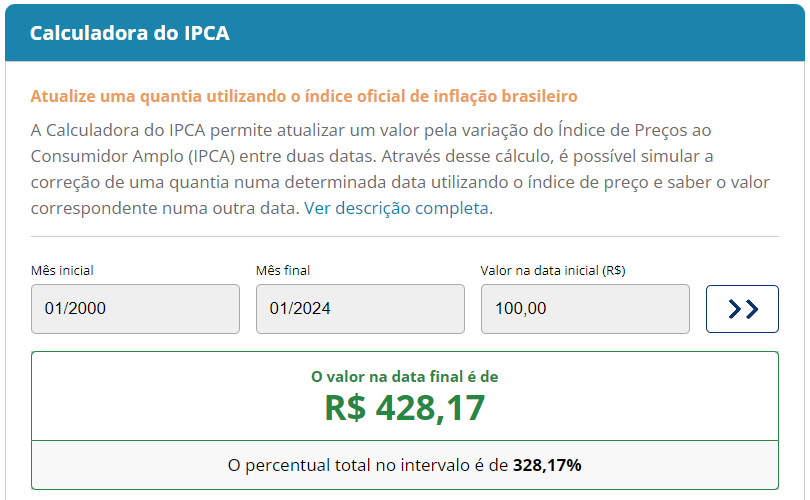

Na imagem abaixo você nota que R$ 100,00 no ano 2000 tinham o mesmo poder de compra que R$ 428,17 em 2024. Isso é um aumento de mais de 300% !!.

Indicadores de inflação

Provavelmente você acha que a inflação é medida apenas pelo indicador IPCA, não é? Na verdade, não é bem assim, pois o aumento do preço dos bens e serviços afeta diferentes camadas da sociedade de forma diferente, logo existem índices que medem essa inflação para cada setor específico. Descubra qual deles se aplica mais para o seu caso.

No Brasil, existem vários indicadores de inflação que são utilizados para medir a variação dos preços e ajudar a entender a saúde econômica do país. Aqui estão os principais:

- IPCA (Índice Nacional de Preços ao Consumidor Amplo): É o índice oficial de inflação do Brasil, calculado pelo IBGE. Ele mede a variação dos preços de uma cesta de produtos e serviços consumidos pelas famílias urbanas.

- INPC (Índice Nacional de Preços ao Consumidor): Também calculado pelo IBGE, o INPC mede a variação dos preços para as famílias com renda de um a cinco salários mínimos, sendo mais focado nos consumidores de menor poder aquisitivo.

- IPCA-15: É uma prévia do IPCA, com período de coleta de preços que vai do dia 16 do mês anterior ao dia 15 do mês de referência.

- IPCA-E: Representa o acumulado trimestral do IPCA-15.

- IPP (Índice de Preços ao Produtor): Focado na indústria, mede a variação de preços de venda recebidos pelos produtores de bens e serviços.

- IGP-M (Índice Geral de Preços – Mercado): Calculado pela FGV, o IGP-M mede a variação dos preços em diferentes etapas do processo produtivo, não apenas no valor final ao consumidor.

- IGP-DI (Índice Geral de Preços – Disponibilidade Interna): Também calculado pela FGV, é semelhante ao IGP-M, mas com período de coleta diferente.

- IGP-10: Varia de acordo com o IGP-M e o IGP-DI, mas com período de coleta de preços do dia 11 do mês anterior ao dia 10 do mês de referência.

Conclusão

Ao final desta jornada pelo mundo da inflação, fica claro que seu impacto é tão abrangente quanto o ar que respiramos, afetando desde o café da manhã até os grandes investimentos. Mas assim como nos preparamos para o clima, podemos nos equipar contra as intempéries econômicas. A diversificação é o guarda-chuva que protege sua carteira: investimentos atrelados à inflação, como títulos indexados ao IPCA, ações de empresas sólidas e investimentos em setores menos sensíveis à inflação, como commodities, podem ser refúgios seguros. Lembre-se, a inflação não precisa ser um monstro debaixo da cama; com estratégia e conhecimento, ela pode ser apenas mais um passo na dança do mercado financeiro.