Afinal, como rentabilizar a carteira de modo a receber mais de 100% do rendimento do CDI?

Neste artigo, vou te explicar na prática como funciona o CDI e quais os melhores métodos para multiplicar o seu dinheiro de forma estratégica.

Em outras palavras, vou te mostrar que é possível investir de maneira rentável e segura para usufruir de rendimentos superiores aos 100% do CDI. Quer descobrir como? Continue a leitura!

Antes disso, sabendo que você está lendo este artigo porque quer aprender mais sobre investimentos e quer encontrar uma forma de fazer o seu dinheiro trabalhar por você, eu tenho um convite para te fazer.

Participe de maneira 100% gratuita da primeira etapa do atendimento dos clientes de Wealth: ganhe uma análise de carteira sem custos e sem compromisso para entender como você pode aprimorar sua estratégia de investimentos. Topa? Então clique no botão abaixo e agende.

O que é CDI

O Certificado de Depósito Interbancário (CDI) refere-se a uma taxa que os bancos cobram entre si quando emprestam dinheiro uns aos outros.

Esses empréstimos acontecem todos os dias e servem para que o bancos mantenham suas operações diárias em um fluxo sustentável. Ou seja, é útil para que a instituição sempre tenha dinheiro suficiente em caixa.

Além disso, o CDI é um reflexo da taxa básica de juros da economia — que você conhece como Selic. Se a Selic sobe ou desce, geralmente o CDI segue na mesma direção. Então, pode ser entendido como uma referência para entender se os juros estão altos ou baixos.

Mas esse indicador é importante, principalmente, para ser usado como base de investimentos. Muitas aplicações em renda fixa, como CDBs, LCIs e LCAs, assim como alguns fundos de investimento, têm sua rentabilidade atrelada ao CDI.

Por exemplo, se um CDB rende 100% do CDI, significa que esse ativo vai render exatamente o que o CDI render no período de investimentos (sem levar em conta outras taxas administrativas ou impostos).

Como funciona na prática?

Para entender de um jeito mais didático, vamos imaginar a seguinte situação:

Suponha que o Banco A precisa de dinheiro e pega emprestado do Banco B. Esse segundo vai cobrar juros sobre esse empréstimo, naturalmente.

Essa taxa de juros de devolução do dinheiro emprestado é baseada no CDI. Logo, se você investe em um produto que rende 100% do CDI e a taxa do CDI for de 10% ao ano, seu investimento também vai render estes mesmos 10% ao ano — como eu te disse anteriormente, sem contar impostos e taxas.

Ficou claro para você?

O que você precisa saber como investidor?

Antes de continuar a leitura, acho importante deixar claro estes dois pontos para você:

- O CDI é uma referência para renda fixa, não um investimento em si: quando você vai investir em produtos de renda fixa, muitas vezes verá algo como “95% do CDI” ou “110% do CDI”. Isso significa que o rendimento da sua aplicação vai acompanhar esse percentual.

- O CDI é uma taxa diária, mas normalmente expressa em termos anuais: todos os dias esse dado é atualizado, mas para facilitar a comparação com outras taxas de investimento, costuma ser expressa em anos.

Quanto rende o CDI

Para descobrir quanto rende o CDI no dia de hoje, no exato momento em que você está lendo este artigo, você pode acessar o site da B3. Faça a sua pesquisa com base na data da leitura ou no dia anterior, combinado?

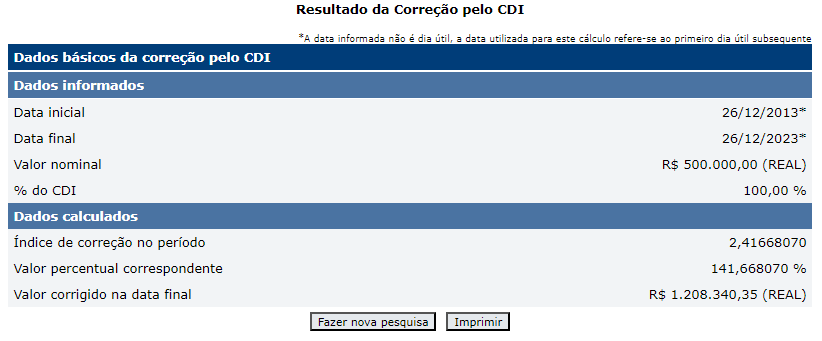

Outra opção é simular o investimento baseado no CDI no site do Banco Central. Vou te mostrar um exemplo prático:

Para todas as simulações deste artigo, vamos imaginar uma aplicação de R$ 500 mil. Portanto, se um investidor escolher uma aplicação que rende 100% do CDI, no período de 10 anos, ele teria acumulado um montante de R$ 1,2 milhão.

Ou seja, para além do aporte inicial de R$ 500 mil, em 10 anos um investimento que rende 100% do CDI teria acrescentado R$ 708.340,35 ao patrimônio deste investidor.

Mas será que essa é a opção mais rentável para quem busca aumentar a conta bancária?

A seguir, vou te mostrar 3 opções de investimentos que rendem mais do que 100% do CDI, com simulações práticas de como isso acontece. Seguimos em frente!

Investimentos que rendem mais que 100% do CDI

Para as simulações a seguir, escolhi te mostrar 2 estratégias que foram testadas e validadas.

- Ações baratas;

- Ações pagadoras de dividendos.

Continue a leitura para entender detalhes de cada um.

No entanto, listo logo abaixo algumas outras opções de investimentos que podem te trazer um retorno maior do que os 100% prometidos pelo CDI.

- CDBs progressivos: alguns Certificados de Depósito Bancário (CDB) oferecem taxas progressivas, nas quais a remuneração aumenta conforme o tempo que você deixa o dinheiro investido.

- LCI e LCA: não são todas, mas frequentemente as Letras de Crédito Imobiliário e do Agronegócio oferecem rendimentos acima do CDI e são isentas de Imposto de Renda para pessoas físicas, o que aumenta o retorno líquido.

- Fundos de Investimento: alguns fundos de renda fixa ou multimercados buscam superar o CDI por meio de estratégias certificadas e gestão ativa.

Estratégia das Ações Mais Baratas da Bolsa: rende 100%+ do CDI?

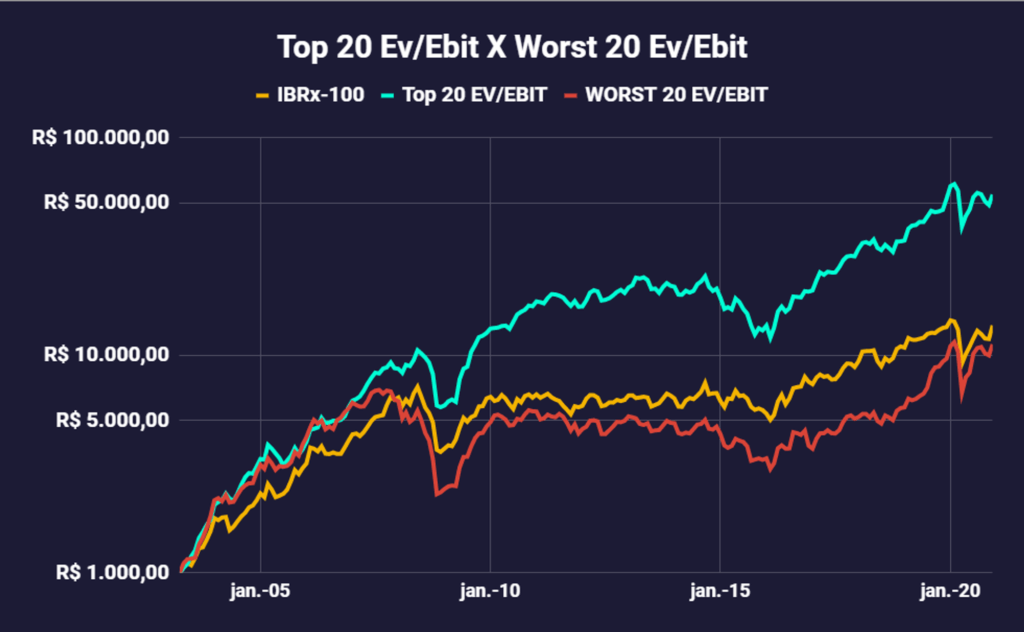

Uma das estratégias que utilizamos a das Ações Mais Baratas da Bolsa. E antes de mostrar como investir com esse método, quero te provar o quão rentável ele pode ser:

No gráfico acima, a linha em azul representa a estratégia das ações mais baratas da bolsa. Note que ela supera tanto aquelas estratégias que compram ações caras, quanto o próprio índice Bovespa — que corresponde à média das ações do mercado.

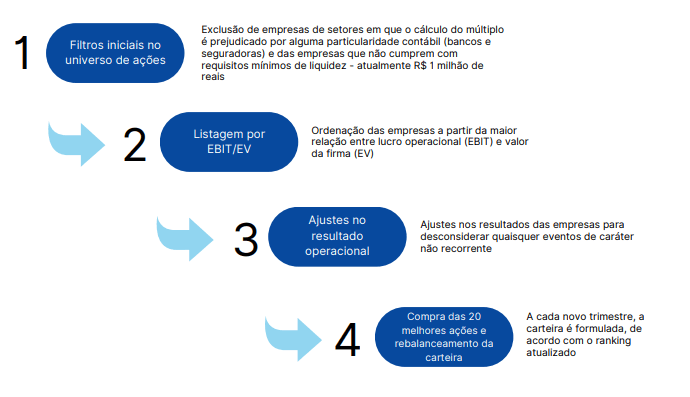

Em outras palavras, a imagem mostra o quão rentável pode ser investir em ações entendidas como “descontadas”. Na prática, investimos nessas ações porque elas estão sendo negociadas por um preço menor do que o seu real valor. E para chegar nessa escolha, utilizamos quatro critérios de seleção:

Portanto, se você quer saber mais detalhes dessa estratégia e, mais do que isso, descobrir quais são as 10 ações mais baratas deste mês, que já estão sendo aplicadas à carteira dos nossos clientes, clique aqui e faça o download gratuito do material completo.

Dito isto, vamos à simulação dos R$ 500 mil em 10 anos:

Quanto rende R$ 500 mil em ações baratas

Se o investidor hipotético tivesse aplicado os mesmos R$ 500 mil em uma estratégia como a das Ações Mais Baratas da Bolsa, em uma carteira com 20 ativos, no período de 10 anos ele teria acumulado um patrimônio de R$ 2,4 milhões.

Ou seja, para além dos R$ 500 mil investidos, a estratégia acumulou mais de R$ 1,9 milhão para o investidor.

Note que estes valores representam um rendimento de mais do que o dobro, quando comparado ao rendimento em 100% do CDI. Além disso, no longuíssimo prazo, o poder dos juros compostos teria feito essa quantia avançar ainda mais.

Estratégia Máquina de Dividendos: rende 100%+ do CDI?

A segunda estratégia que pode render mais do que 100% do CDI é a da Máquina de Dividendos. Em resumo, essa estratégia busca ações que são boas pagadoras de dividendos levando em conta 3 critérios principais — incluindo o Dividend Yield da ação.

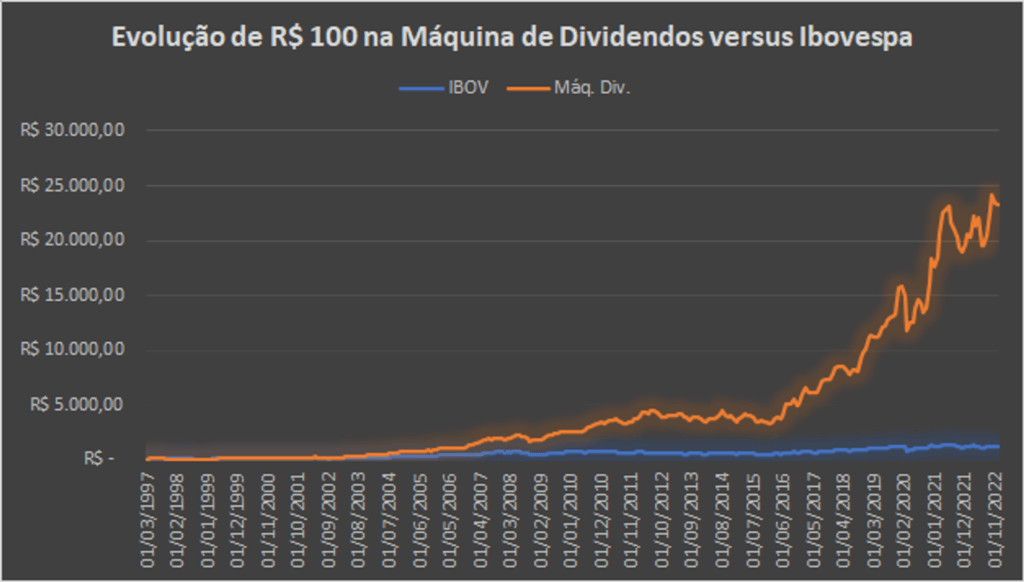

Para te mostrar o potencial desta estratégia, sugiro que observe o gráfico abaixo. Trata-se de um teste realizado por consultores de investimento que notaram que, ao aplicar a estratégia a um histórico de 25 anos, a Máquina de Dividendos superou em disparada o índice Bovespa.

Para escolher as ações melhores pagadoras de dividendos, também leva-se em conta critérios quantitativos claros, que protegem o investidor. São eles:

- Liquidez mínima diária de R$ 1 milhão: serve para garantir que será possível comprar e vender as ações quando for necessário.

- Presença de pagamento de dividendos por mais de 5 anos: exigir um histórico de pagamento de dividendos fornece mais segurança de que aquela distribuição é constante e provavelmente seguirá sendo pelos próximos anos.

- Altos dividendos médios nos últimos 3 anos: ao olhar para os últimos 36 meses, garantimos o tratamento de possíveis distorções nos dividendos das ações.

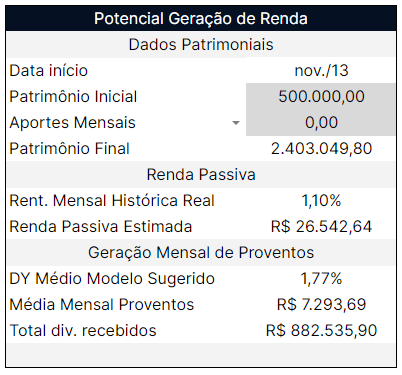

Quanto rende R$ 500 mil em uma estratégia de dividendos

Dividendos são partes do lucro da empresa distribuídas entre seus acionistas. Ou seja, para além da valorização da ação, o investidor também recebe um pagamento periódico pelo seu investimento.

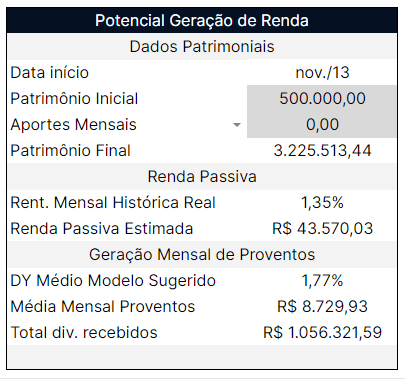

Logo, se o investidor X aplicasse R$ 500 mil em uma estratégia de dividendos, no período de 10 anos, contando que ele reinvestiria todos os dividendos recebidos, e não os gastaria de outras formas, ao final do período ele teria transformado essa quantia em mais de R$ 3,2 milhões.

Além disso, a mesma estratégia proporcionaria uma renda passiva estimada de mais de R$ 40 mil, todos os meses.

Conclusão

Não há absolutamente nada de errado em investir com o CDI.

O objetivo deste artigo é te mostrar que existem outras formas mais rentáveis de multiplicar o seu dinheiro com segurança e estratégia.

É claro que o que propomos neste texto não é uma recomendação de investimentos. O que buscamos é informar você, caro leitor, e ajudá-lo a entender como o mercado financeiro funciona.

Por isso, a depender do seu perfil investidor, você pode mesclar essas e outras estratégias a uma carteira diversificada, contendo renda fixa atrelada ao CDI, por exemplo.

Lembrando que tudo depende da sua tolerância ao risco, da quantia que você tem disponível para aportar e dos seus objetivos financeiros e de vida. Combinado?