Certificado de Depósito Bancário (CDB)

O mundo dos investimentos é repleto de opções e oportunidades e, entre elas, o Certificado de Depósito Bancário, ou CDB, se destaca como uma alternativa de renda fixa bastante popular. Mas o que é um CDB e como você pode investir nele? Vamos desvendar esse instrumento financeiro e entender suas nuances.

O que é um CDB?

O CDB é um título de renda fixa emitido por bancos com o objetivo de captar recursos para financiar suas atividades. Na prática, quando você coloca seu dinheiro em um CDB você está emprestando seu dinheiro ao banco que emitiu esse título, que por sua vez vai pegar esse capital e emprestar a outras pessoas físicas ou jurídicas com juros maiores. Com isso, o banco consegue lucrar e parte desse lucro ele repassa para você, que investiu no CDB, através dos juros combinados no início no ato do investimento.

Como investir em um CDB?

Investir em CDBs é um processo simples. Primeiramente, você precisa ter uma conta em um banco ou corretora. Com seu CPF regular, você vai responder algumas perguntas rápidas para descobrir qual é o seu perfil de investidor.

Caso você opte por investir em CDB através de um banco físico (agência bancária) você deverá ir até o local, informar que gostaria de falar com o(a) Gerente de Investimentos e, quando for atendido, informar que gostaria de iniciar seu investimento em um CDB.

Entretanto, se você optou por investir através do aplicativo de uma corretora ou banco, pode fazer isso do conforto da sua casa, com total segurança e comodidade. O primeiro passo é decidir por onde investir: atualmente nós temos muitas boas opções de corretoras que oferecem boas oportunidades de CDB, se você está em dúvida qual corretora escolher, leia nossa matéria “Qual a melhor corretora para investir no Brasil?”. Com sua corretora escolhida, siga o passo a passo.

1 – No seu celular, vá até a loja de aplicativos;

2 – Digite o nome da corretora que quer utilizar, faça o download e instale o aplicativo;

3 – Faça um cadastro rápido preenchendo as informações requeridas;

4 – Com a conta criada, faça uma transferência do valor que deseja investir para a conta da sua corretora. Você pode cadastrar uma chave PIX na corretora para facilitar esse processo;

5 – Navegue pelo aplicativo e procure pela opção “Renda Fixa”, dentro dessa aba escolha “CDBs” agora é só escolher qual CDB combina mais com seus objetivos (*);

6 – Com seu CDB escolhido, basta clicar em “Investir”, digitar o valor, digitar uma senha que foi previamente cadastrada para validar a transação e…pronto! Você já está investindo em CDB.

(*)Quais são as diferenças dos CDBs?

Os CDBs podem ser classificados de acordo com a forma de remuneração:

- CDBs Prefixados: Oferecem uma taxa de juros fixa, acordada no momento da aplicação. Você saberá exatamente quanto receberá no vencimento do título.

- CDBs Pós-fixados: Têm rendimento atrelado a algum índice econômico(indexador), como a taxa Selic ou o CDI (Certificado de Depósito Interbancário), variando ao longo do tempo.

- CDBs Híbridos: Combinam uma taxa prefixada com um índice de inflação, como o IPCA, protegendo o investidor contra a perda do poder de compra.

Além dessas formas de remuneração, os CDBs se diferem pela Liquidez, que representa a facilidade que você tem de resgatar o dinheiro investido. Por exemplo, quando banco diz que o CDB tem liquidez diária, significa que se você ir no aplicativo ou banco e optar por pegar o dinheiro de volta, ele estará na sua conta no mesmo dia. Agora, se o CDB tem um liquidez de D+1 significa que a operação de resgate do valor investido vai demorar 1 dia (é isso que significa esse +1).

Se você está confuso com alguns termos como Prefixado? Pós-fixado? Híbrido? Selic? IPCA? CDI? Liquidez? Clique aqui e aqui.

Vantagens de investir em CDB

- Segurança: O CDB é um investimento de renda fixa garantido pelo Fundo Garantidor de Créditos (FGC), o que significa que seu investimento está protegido até um determinado limite (até R$ 250.000,00) em caso de falência da instituição financeira emissora.

- Rentabilidade atrativa: Os CDBs geralmente oferecem taxas de rendimento competitivas em comparação com outras opções de renda fixa, como poupança ou títulos públicos.

- Flexibilidade de prazos: Os CDBs podem ter prazos variados, desde curto prazo até longo prazo, permitindo que você escolha a opção mais adequada às suas necessidades de liquidez e objetivos financeiros.

- Diversificação: Investir em diferentes CDBs emitidos por diferentes instituições financeiras pode ajudar na diversificação da sua carteira de investimentos, reduzindo o risco específico associado a uma única instituição.

- Facilidade de acesso: Muitos bancos e corretoras oferecem CDBs como parte de sua gama de produtos de investimento, tornando-os facilmente acessíveis para investidores de todos os perfis.

- Possibilidade de resgate antecipado: Alguns CDBs permitem o resgate antecipado, oferecendo liquidez em caso de necessidade, embora possam estar sujeitos a penalidades.

- Baixo valor mínimo de investimento: Muitos CDBs têm um valor mínimo de investimento relativamente baixo, permitindo que mesmo investidores com capital inicial modesto possam acessar esse tipo de investimento.

Impostos e taxas

As taxas de imposto que incidem sobre os investimentos em CDB podem variar dependendo do tempo pelo qual o investimento é mantido e do regime tributário em que o investidor se enquadra. Aqui estão as principais taxas de imposto aplicáveis:

- Imposto de Renda (IR): O imposto de renda é a principal taxa que incide sobre os rendimentos obtidos com investimentos em CDB. A alíquota do IR varia de acordo com o prazo do investimento:

- Para investimentos de até 180 dias: a alíquota é de 22,5% sobre os rendimentos.

- Para investimentos de 181 a 360 dias: a alíquota é de 20% sobre os rendimentos.

- Para investimentos de 361 a 720 dias: a alíquota é de 17,5% sobre os rendimentos.

- Para investimentos acima de 720 dias: a alíquota é de 15% sobre os rendimentos.

- IOF (Imposto sobre Operações Financeiras): O IOF incide sobre o rendimento dos investimentos de curto prazo, ou seja, aqueles resgatados antes de completar 30 dias da aplicação. A alíquota do IOF diminui ao longo do tempo, sendo mais alta nos primeiros dias e zerando após 30 dias.

- Outras taxas: Além do IR e do IOF, não há outras taxas específicas diretamente relacionadas aos investimentos em CDB. No entanto, é importante considerar eventuais taxas de administração cobradas pela instituição financeira emissora do CDB ou pela corretora de valores que intermediou a operação.

Quanto rende um CDB?

Como já vimos anteriormente o rendimento de um CDB depende do tipo do CDB escolhido. Vamos usar como exemplo para uma base de cálculo o CDB de Liquidez Diária do Banco Sofisa, que pode ser acessado através do aplicativo SofisaDireto. Esse CDB oferece uma rentabilidade 110% do CDI.

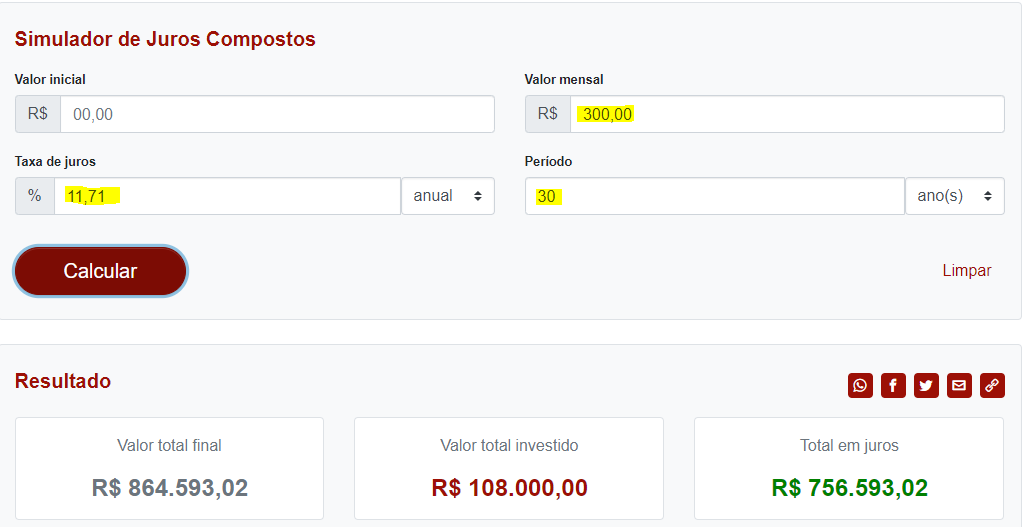

O CDI é taxa de juros aplicada entre bancos e serve para base para alguns tipos de investimentos, essa taxa varia ao longo do tempo, podendo ser alterada a cada 45 dias. No momento que escrevo essa matéria o CDI é 10,65% ao ano, mas como o Banco Sofisa oferece 110% desse CDI, o juros para esse caso seria de aproximadamente 11,71% ao ano.

Utilizando uma calculadora simples de juros compostos e considerando um investimento de R$ 300,00 mensais durante 30 anos, supondo que a taxa se mantenha constante, em média, o retorno seria o descrito na imagem abaixo.

Considerações Finais

Antes de investir em CDBs, é importante avaliar seu perfil de investidor e objetivos financeiros. Uma corretora pode ajudar a identificar as opções mais adequadas para você. Lembre-se de que diversificar seus investimentos é uma estratégia inteligente para mitigar riscos e buscar melhores retornos.

Investir em CDBs pode ser uma excelente maneira de fazer seu dinheiro trabalhar para você, desde que feito com conhecimento e planejamento. Com as informações corretas e uma estratégia bem definida, você pode aproveitar as vantagens que os CDBs têm a oferecer.