Desvendando Termos Financeiros: Um Guia para Iniciantes

Bem-vindo ao empolgante mundo dos investimentos, onde os termos financeiros são peças fundamentais no tabuleiro do mercado! Neste post, vamos desvendar os conceitos que movem montanhas de capital e abrem portas para oportunidades de crescimento. Dos dividendos que engordam sua carteira, às ações que pulsam com o ritmo da economia, passando pela renda fixa que promete segurança e a volatilidade que testa os nervos dos mais audazes. Prepare-se para uma jornada de descoberta, onde cada palavra é um passo em direção à sabedoria financeira e ao sucesso nos investimentos.

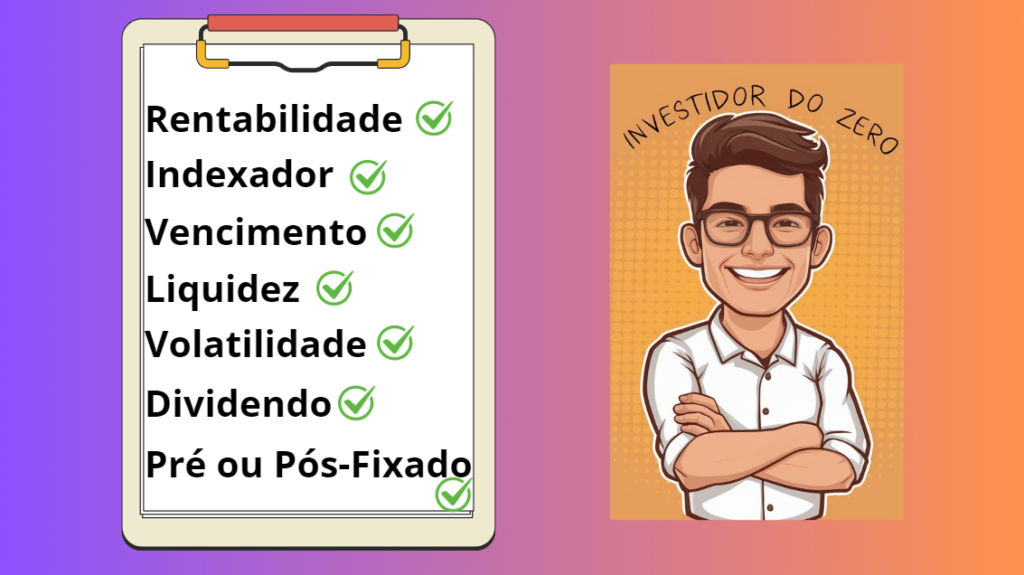

Rentabilidade

A rentabilidade de um investimento é um indicador que mostra o quanto você ganha ou espera ganhar ao aplicar seu dinheiro em determinado ativo financeiro. Ela é expressa como uma porcentagem do valor investido e pode ser calculada em diferentes períodos, como mensal, anual ou pelo período total do investimento.

Por exemplo, se você investe R$1.000 em uma aplicação que promete uma rentabilidade de 8% ao ano, ao final de um ano, você teria um retorno de R$80 sobre o seu investimento inicial, totalizando R$1.080.

A rentabilidade pode ser fixa, onde você sabe desde o início quanto seu investimento vai render, ou variável, onde o retorno depende do desempenho do ativo ou do índice ao qual ele está atrelado. É importante notar que a rentabilidade passada de um investimento não garante a mesma performance no futuro, e todos os investimentos envolvem algum nível de risco. Portanto, ao avaliar a rentabilidade, é essencial considerar também o risco associado ao investimento.

Indexador

O indexador de um investimento é um indicador econômico ao qual a rentabilidade desse investimento está atrelada. Ele serve como uma referência para ajustar o retorno do investimento ao longo do tempo. Vamos entender melhor:

Quando você faz um investimento, especialmente do tipo renda fixa, a rentabilidade pode ser definida de duas maneiras: pré-fixada, onde você sabe desde o início quanto vai ganhar, ou pós-fixada, que depende de algum índice ou taxa de referência, o indexador.

Por exemplo, se você investe em um título pós-fixado que utiliza o CDI (Certificado de Depósito Interbancário) como indexador, a rentabilidade do seu investimento vai acompanhar as variações dessa taxa. Se o CDI subir, seu investimento rende mais; se cair, rende menos.

Alguns indexadores comuns são:

- CDI: Taxa usada em operações interbancárias e que acompanha de perto a taxa Selic.

- Selic: Taxa básica de juros da economia, definida pelo Banco Central.

- IPCA: Índice de inflação oficial do país.

Escolher o indexador certo é crucial, pois ele impacta diretamente no quanto você pode esperar receber de volta do seu investimento. É uma forma de proteger seu dinheiro contra mudanças na economia, como a inflação ou mudanças nas taxas de juros.

Data de Vencimento

A data de vencimento de um investimento é um conceito fundamental no mundo das finanças. Vamos entender como ela funciona:

Quando você investe em um produto financeiro, como um título de renda fixa ou um CDB (Certificado de Depósito Bancário), você está, na verdade, emprestando dinheiro à instituição emissora por um período determinado. A data de vencimento é o dia em que esse período acaba. É a data em que o emissor do título se compromete a devolver o valor principal que você investiu, junto com os juros acordados.

Por exemplo, se você compra um título que tem uma data de vencimento de 3 anos a partir de hoje, significa que daqui a 3 anos você poderá resgatar seu investimento inicial mais os rendimentos gerados durante esse tempo. Alguns investimentos permitem que você resgate seu dinheiro antes da data de vencimento, mas isso pode implicar em taxas ou uma rentabilidade menor.

Entender a data de vencimento é crucial porque ela impacta diretamente na liquidez e no planejamento financeiro. Investimentos com datas de vencimento mais longas podem oferecer taxas de juros mais altas, mas você precisará esperar mais tempo para acessar seu dinheiro. Por isso, é importante escolher investimentos com datas de vencimento que estejam alinhadas com seus objetivos e necessidades financeiras.

Liquidez

A liquidez de um investimento é um termo que descreve a facilidade e a rapidez com que você pode converter esse investimento em dinheiro, sem que haja perda significativa de seu valor. Em outras palavras, é a capacidade de transformar o investimento em dinheiro “vivo” na sua mão ou na sua conta bancária.

Por exemplo, imagine que você tem um investimento em ações. Se essas ações podem ser vendidas rapidamente no mercado de ações a qualquer momento, dizemos que elas têm alta liquidez. Por outro lado, se você investiu em um imóvel, pode levar muito mais tempo para encontrar um comprador e concluir a venda, o que significa que o imóvel tem baixa liquidez.

A liquidez é importante porque impacta na sua flexibilidade financeira. Se você precisar acessar o dinheiro rapidamente, investimentos com alta liquidez são mais adequados. No entanto, investimentos com menor liquidez muitas vezes oferecem retornos potencialmente mais altos, pois você pode precisar assumir o risco de não poder vender o investimento imediatamente quando precisar do dinheiro. Portanto, ao escolher onde investir, é essencial considerar não apenas a rentabilidade e o risco, mas também a liquidez do investimento.

Volatilidade

A volatilidade de um investimento é uma medida que indica o quanto o preço de um ativo, como ações ou commodities, pode variar em um determinado período de tempo. Em termos mais simples, é como se fosse o “sobe e desce” dos preços no mercado.

Quando um investimento é considerado volátil, significa que seu valor pode mudar rapidamente e de forma imprevisível, para cima ou para baixo. Por exemplo, as ações de uma empresa de tecnologia podem ter alta volatilidade, com seus preços oscilando significativamente de um dia para o outro devido a notícias do mercado, resultados financeiros ou mudanças na economia.

Investimentos com baixa volatilidade, por outro lado, têm preços que mudam de forma mais lenta e previsível. Títulos de renda fixa, como Tesouro Direto ou CDBs, geralmente são menos voláteis do que as ações.

A volatilidade é importante porque está diretamente relacionada ao risco de um investimento. Investidores que preferem menos risco podem optar por ativos com menor volatilidade, enquanto aqueles dispostos a assumir mais risco em busca de maiores retornos podem escolher ativos mais voláteis. É essencial entender a volatilidade para alinhar suas escolhas de investimento com seu perfil de risco e objetivos financeiros.

Dividendo

Dividendo é uma parte do lucro líquido de uma empresa que é distribuída aos seus acionistas. Quando uma empresa obtém lucro, ela pode decidir compartilhar uma porção desse lucro com os investidores que possuem ações da empresa. Essa distribuição é feita proporcionalmente ao número de ações que cada acionista possui.

Os dividendos podem ser pagos em dinheiro ou, em alguns casos, na forma de mais ações da empresa. A frequência de pagamento dos dividendos varia de acordo com a política de cada empresa, podendo ser mensal, trimestral, semestral ou anual.

Investir em ações que pagam dividendos pode ser uma estratégia para quem busca uma renda passiva ou complementar, pois permite ao investidor receber uma parte dos lucros da empresa regularmente. Além disso, empresas que pagam dividendos consistentes geralmente são vistas como mais estáveis e confiáveis.

No Brasil, a Lei das S/A estabelece que as empresas listadas na bolsa devem distribuir um percentual de seus lucros aos acionistas, conforme definido em seu estatuto social. Muitas empresas adotam o valor de 25% do lucro líquido para distribuição, mas esse percentual pode variar.

É importante notar que os dividendos são diferentes dos Juros sobre Capital Próprio (JCP). Enquanto os dividendos são isentos de imposto de renda, os JCP têm incidência de imposto de renda de 15% sobre o valor recebido pelo acionista.

Em resumo, os dividendos são uma forma de as empresas remunerarem seus acionistas e incentivarem o investimento em suas ações, refletindo uma parcela do sucesso financeiro da empresa.

Prefixado e Pós-Fixado

Pós-fixado é um tipo de rendimento de um investimento que será definido ao longo do tempo, baseado em um indexador. Por exemplo, um título que rende 100% do CDI só terá sua rentabilidade exata conhecida no futuro, pois depende da variação do CDI.

Pré-fixado é quando a rentabilidade de um investimento é determinada no momento da aplicação. Se você investe em um título que oferece uma rentabilidade pré-fixada de 8% ao ano, independente do que aconteça no mercado, você receberá essa taxa de juros anualmente até o vencimento do título.